皆さんこんにちわ(^^) 今日も素敵な読書ライフを送っているでしょうか?

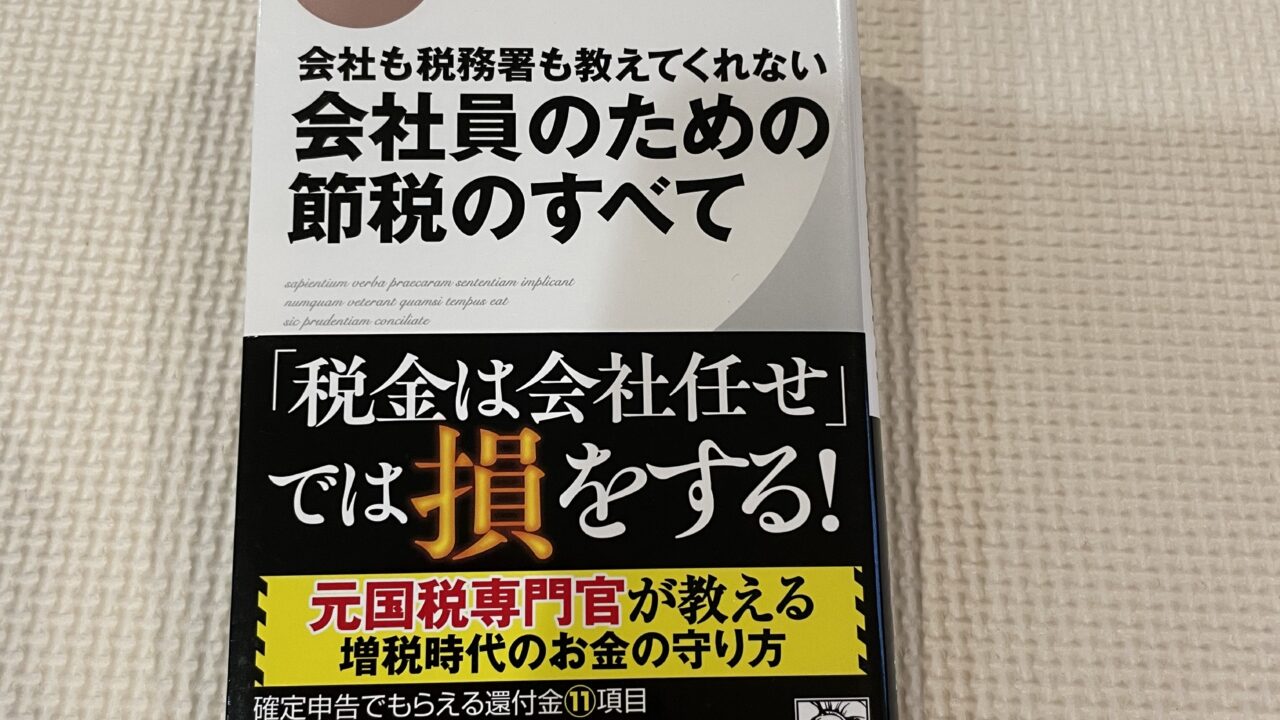

今回紹介するのは、著者『小林義崇』さんの『会社も税務署も教えてくれない 会社員のための節税のすべて』という本です。

皆さん突然ですが、税金についてどの程度ご存じでしょうか?私は30代も半ばになり、それなりの年齢となってきましたが税金の知識は恥ずかしながらほとんどありません。

毎年、年末調整でなんとな〜く必要箇所に書き込んでいくだけです。なので、確定申告をしたこともなければ帳簿をつけるなどの経験もありません。

流石にこのままではやばいなと感じ、とにかく勉強をしなければと思っていた時に手に取った本がこの本でした。

本書では、そもそもの税金の仕組みや、会社員ができる節税方法、国の制度をうまく使った節税のやり方、株式投資での節税など多岐にわたってわかりやすく書かれており、非常に読みやすい内容となってました。

今回は本書の中から、私が勉強になったなぁと感じた部分をいくつか紹介していきます。同じような悩みを持つ方に、少しでも参考にしてもらえれば嬉しいです。それではさっそく内容に入っていきましょう!

目次

- サラリーマンが税金を知らない理由

- 日本の税制

- サラリーマンの節税

- 控除を使った節税とは?

- 副業での節税方法

- 投資の税金

- まとめ

サラリーマンが税金を知らない理由

そもそも税金とはなんでしょうか?憲法には国民の三大義務のうちの1つに『納税の義務が』があります。

国民の義務として授業でも教えられている内容ですが、税金ってなんですか?ともし子供に聞かれたら時に、この質問にちゃんと答えられる人はどのくらいいるでしょうか?

ちゃんと勉強されてる方もいるかとは思いますが、ちゃんとわかるという人はそれほど多くはないかなと感じます。もし私が聞かれたとすれば…『なんなんだろうねぇ?』とヘラヘラしちゃうかなと思います。

わからない時の救世主、Google先生に尋ねた結果、財務省のホームページを参照させて頂きました。

そこには『税金とは、年金・医療などの社会保障・福祉や、水道、道路などの社会資本整備、教育、警察、防衛といった公的サービスを運営するための費用を賄うものです。みんなが互いに支え合い、共によりよい社会を作っていくため、この費用を広く公平に分かち合うことが必要です。』と書かれており、この目的のために国が国民から税金という形でお金を集めて、インフラやサービス、国のプロジェクトなど様々なものに税金を使う事を目的としています。

詳しく見たい方は財務省のホームページを覗いてみてください。

そして、色々な税金を私たちが支払うことによって、国というシステムを維持したり向上させながら進んでいるようです。

しかし、現在は少子高齢化に伴い、税金を納める働き手が減ってきており、逆に医療費や介護保険などを使う高齢の方が増えてきています。国を維持するためには財源が必要ですが、その財源となる税金を納める人数が減っているのが現在の状況です。特に社会保障の国民負担率は5割に迫る勢いです。

国としては、取れるところから取っていくのが手っ取り早い。という事で最も取りやすいのが、税金の仕組みをよくわかってないサラリーマンや高所得者です。

増税の仕組みは毎年少しづつ変わります。その中でも特に多いのがサラリーマンや高所得者をターゲットにした増税です。その例として、最近では…

<2018年改正>

- 年間所得900万超の人の配偶者控除

- 配偶者特別控除額の引き下げ

<2020年改正>

- 年収850万円超の人の給与所得控除の引き下げ

- 公的年金など以外の年間所得1000万円超の人の公的年金等控除を引き下げ

- 年間2400万円超の人の基礎控除額引き下げ

また、節税に関して日本のサラリーマンの知識はあまり高くないのではないでしょうか?

自分の職場では、周りに詳しいですよ!という人はいないと思います。皆さんの周りはどうでしょうか?

その原因の1つに『源泉徴収』があります。そもそも源泉徴収とは、『給与などの支払者が、支払いのタイミングで所得税を差し引いて、税務課に納税する手続き』のことを言います。

つまり、支払者である会社が、毎月給料が確定した時に、そこにかかる税金をあらかじめ払ってあげますよ〜(^^)という制度になります。

そして、所得税の過不足を年末調整という形で精算する流れです。この一連の流れでは、税金のやり取りのほとんどを会社と税務課で行う為、当の本人である私たち会社員は税金について知識がなくても自動的に税金を納められる仕組みになっています。

自動で簡単ですが、逆に言えば自分がわからないルールの上でお金のやり取りを赤の他人様に任せっきりということです。そして、国は知識が低い会社員から、あの手この手で税金を取ろうとしているのです。

なので、節税などの知識を持っていないと、言われた通りにお金を支払って手取りがどんどん少なくなるという事態になっていきます。

ちなみに、勘違いしないで頂きたいのが、税金の制度自体が悪いと言っているわけではありません。国や公共のサービスを維持、改善していくためには必要なものだという事はわかります。

ですが、わからないことにわからないままお金だけ払って、給料が低くなってしまうのはちょっと違うかなと思うだけです。

日本の税制では、給与所得控除が多い方が税金の負担が下がるのですが、最近ではこの控除できる額が税制改正のたびに減らされています。

そして現在の日本は少子高齢化や財政赤字が続いているなどの問題から、これからも税制の改悪や増税をされると考えた方がいいかと思います。また、インフレなどで物価上昇も加速してるため、お金の価値が以前より低くなっていることも問題です。

なので、手元に少しでもお金が残るようにするためには、節税などの知識がこれからの時代は個々人レベルで必要不可欠となってきます。そして、自分から制度を活用して動かないと節税されなくないものも多くあります。

なので、出来ることは自分で動いてやっていく事が求められます。同じ給料でも、節税するかどうかで手元に残るお金も年単位で数えれば大きな額になるはずです。面倒ですが、お金が手元に残らないと考えている方は、『節税』に目を向けてもいいのかもしれません。

日本の税制

本書を読んで、税金について知らない知識が多くありました。その中で1つ紹介させて頂きたいのが、『日本の税制の3つの原則』というものがありました。

税金初心者の私は『税金に原則とかあったんだ』と思ったので、ちょっと紹介していきますね。

【3つの原則】

- 公平の原則…経済力が同等の人に等しい負担を求める『水平的公平』、経済力のある人により大きな負担を求める『垂直的公平』の2つに加えて、現代では『世代間の公平』がいっそう重要となってきています。

- 中立の原則…個人や企業の経済活動における選択を歪めないようにする。

- 簡素の原則…仕組みをできるだけ簡素にし、理解しやすいものにする。

税制にはこの3つの原則があり、その中でも『公平の原則』は最重要の原則とされています。

しかし、公平といっても、1人1人の生活環境は違いますので、完璧な公平は不可能です。

例えば、日本の所得税は、垂直的公平の考えが強く反映されたものです。超累進課税率が導入されており、『所得が増える程、税率が上がる』仕組みになっています。

まさに垂直的公平を意図したものだと思われます。しかし、垂直的公平だけでは不公平な状態にもなります。

例えば高収入のAさんと無収入のBさんと比べてみたら、Aさんは仕事で稼いで多くの税金がかかりますが、Bさんは仕事なしで無収入のため所得税がかかりません。

しかし、Bさんが親から多額の財産を相続していて、毎日贅沢な生活をしていたとしたら…皆さんはどう思いますか?Bさんに税金がかからないのは不公平な感じがしませんか?

垂直的公平に偏りすぎると、収入がない資産家や高齢者が税金を免れて、現役の労働者に税負担が集中してしまいます。

これでは不公平に感じる人も多いと思います。そこで次に出てくるのが『水平的公平』です。

これは税の負担能力が等しい人は等しく負担するべき…というスタンスになります。収入ではなく公共サービスを受けている事実に着目するという形ですね。

最も身近にある水平的公平が『消費税』です。収入に左右されず、物を買ったりサービスを利用したら消費税を負担するという仕組みなので、無収入の人に対しても税負担を求める事が可能です。

しかし、水平的公平だけでも税を賄おうとすれば、消費税の税率を上げないといけない状況となるため、収入の低い人は生活が困難になっていきます。

この公平の原則では、垂直的公平と水平的公平のバランスが大切になります。どちらかに偏ると、必ず負担が増える人が出てきてきてしまします。

そして、公平な税金には『控除』の仕組みにも反映されます。

控除には個々人の事情に合わせて税金を差し引く役割があります。なので、税金の公平性を高めてくれているのですが、1つ注意すべき事があります。

それは、『控除はほとんどが任意で使う』という点です。自分で税金を減らしてください!と申請しなければ、控除として払わなくてもいい税金を支払わないといけなくなります。これは勿体無いですよね。

今は自分から情報収集をして学ばないと、損をしてしまう時代です。逆に言えば、知識をつければ周りの人よりもお金が貯まるかもしれないという事です。皆さんはこの話を知って、どちら側がいいと思いましたか?

サラリーマンの節税

サラリーマンの方なら、毎月いただいているであろう『給与明細』。これをきちんと見ることが節税の第1歩となります。

皆さん給与明細って全ての内容を把握してますか?恥ずかしながら私は、給与と天引き後の課税所得しかみておりませんでした。

給与明細に書かれている内容は大きく分けて『支給額』、『勤怠実績』、『控除(天引き)』の3つあるそうです。

その中で節税に大切な項目は、控除の部分です。主に書かれているのは、所得税、住民税、厚生年金保険料、健康保険料、介護保険料(40歳以降にかかる)、雇用保険料などだと思います。

これらは会社が税務署に納めてくれている額になります。まずはこれらの金額に目を向けることから始めましょう。

時に皆さんは日本にどれくらいの種類の税金があるかご存知ですか?本書では約50種類もあるということです。

私はそんなに知らんけど⁉︎と思いましたが、国税と地方税でそれぞれ多くの種類に税金が分けられています。

その中でサラリーマンが最初に取り組むべきは『所得税』だそうです。所得税とは、『個人が稼いだ金額に対する税金』と言えます。

これは会社員や自営業、投資家などどんな形であれお金を稼いでいる人には、必ず所得税の問題が出てきます。

これは定年後にもらえる年金に対しても所得税が取られるので、働いている間はずっと払い続けるものになります。

なので、所得税の節税に取り組むことは、生涯手元に残るお金を増やす上で非常に大切になります。

そして、所得税と同じく『住民税』も稼ぎに対する身近な税金です。所得税は国税で国に納めますが、住民税は住んでいるところに納めるので地方税となります。

支払う所が違うだけで、基本的な仕組みは共通しているようです。所得税を節税すれば、住民税の節税にもつながります。

所得税には超累進課税が適応されていますから、稼ぐ額によって税率が変わってきます。

(P57 所得税の税率グラフを作る)

一方で住民税は所得金額の10%または年間5000円程度の固定金額となっています。これは住んでいる場所によって若干変わりますが、若干なのでそこまで大差にはなりません。

なので、微々たる差の住民税を下げるために引っ越したりするよりも、控除をうまく活用して所得税を下げる方が、節税としてはいいかと思います。

では、次の章から節税について紹介していきたいと思います。

控除を使った節税とは?

今まで節税節税と書いてきましたが、そもそも節税とはどういう事なのでしょうか?

本書で紹介されていた定義では、『非課税制度や所得控除を活用して適法に税負担を軽減すること』だそうです。なんか難しい言葉が沢山で頭が痛いという方もいるかと思います。簡単にいうと『国のルールの中で支払う税金を減らせるよ』ということです。

お金は自由への土台として必要なものです。節税の知識は自分を守ってくれる武器になります。

まずはどんな税金があるかを知り、節税できる方法を勉強する事が、自分の人生を守ることに繋がってくるので、一緒は勉強していきましょう!

節税の基本方式

節税の基本は『課税の基準を小さくすること』にあります。先程紹介した所得税の場合、次の4ステップをおぼえておきましょう。

- 収入−必要経費=所得

- 所得−所得控除=課税所得

- 課税所得×税率=税額

- 税額−税額控除=最終税額

この4つです。これらの式から読み取れることは、『必要経費』『所得控除』『税額控除』が増えると最終税額が減るということですね。

必要経費は個人事業主でしたら仕事のために支払った家賃や消耗品などを経費として計上できます。

所得控除の場合は、課税所得の金額を下げるので、例えば10万円の所得控除を申請すると、税率が30%であれば節税効果は10万円×30%=3万円となります。

一方で税額控除は税額から直接差し引けるので、税額控除額が10万円であれば、その10万円がそのまま節税効果となるようです。

サラリーマンは年末調整が節税の基本

年末調整はサラリーマンの方なら年に一度はする事なので、馴染みのある方も多いかと思います。

しかし、その中身をわかって書いてある人はどの程度でしょうか?私はあまり理解せずに書く項目を埋めて提出しているだけでした。

それでも節税になっていますが、中身がわかっていた方が、どんな節税をしているか理解できるのでいいかと思います。

これは個々人の生活環境や家族構成によって使える控除も大きく変わってきます。まずは、先程紹介した所得控除と税額控除にはどんなものがあるのかをみていきましょう。

★所得控除

- 基礎控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 社会保険料控除

- 小規模企業共済等掛金控除(iDeCo)

- 生命保険料控除

- 地震保険料控除

- 寄附金控除(ふるさと納税)

- 医療費控除

- 雑損控除 など

★税額控除

- 住宅ローン控除

- 配当控除 など

年末調整は、会社からもらう3種類の書面に記入して、添付書類とともに提出するという流れで行います。

生命保険に加入してる人は年末に保険会社から送られてくる手紙を元に控除が出来ますし、扶養してる家族がいるなら扶養控除、ひとり親であるならひとり親控除など、いろいろな控除が使えるます。

自分はどの控除が使えるのか会社と相談したり、本などで学んで賢く節税しましょう!

もうひとつ、年末調整では行えない手続きもある場合は『確定申告』が必要なものもあります。

確定申告をすることで還付金をもらえるので、次の項目で当てはまる場合は確定申告をした方がいいでしょう。

年末調整で手続きできない控除

- 医療費控除

- 雑損控除

- 寄附金控除(ふるさと納税など)

- 配当控除

- 住宅借入金等特別控除(1年目)

これらの控除は毎年支払うものではないので、その年に控除が使える物を個人で確定申告する必要があります。

また、このような還付申告を行うことでその結果が地方自治体に知らされるので、住民税の節税にもつながります。

この中でも、最近注目されているのが『寄附金控除』です。別の言い方では『ふるさと納税』と言われており、こちらの言い方の方が馴染みがある人も多いと思います。

今回はこの寄附金控除について少し紹介していきたいと思います。

ふるさと納税

ふるさと納税は応援したいNPO団体や地方自治体などに寄付をする制度で、寄付額に応じて寄附金控除が使えます。

寄附金控除は原則として所得控除となりますが、認定NPOや政党に対する寄付金など、一定のものは税額控除を選択することができます。

寄付金の合計額は所得金額の40%までに納める必要があります。税額控除の場合は所得税額の25%が控除額の上限となるなど計算がややこしいです。

そして、上限以上の寄付をしても控除額は増えませんので、あらかじめ自分がどのくらいの額まで寄付できるのかを知る必要があります。

本書では国税庁の確定申告書等作成コーナーでの控除シミュレーションを紹介してましたが、その他にもふるさとチョイスやさとふる、楽天ふるさと納税などで控除額シミュレーターがあります。

そこで必要項目を埋めるだけである程度の寄付金上限額がわかるので参考にしてみてください。

なぜふるさと納税が人気なのかと言いますと、『高い節税効果』と『お得な返礼品をもらえる』という理由が大きいと思います。

まず節税に関しては、寄付で支払ったお金のほとんどが戻ってきます。実質的な負担は2000円に収まるようです。例えば10万円分の寄付をしたら、9万8000円分の節税効果があり、2000円分の実質負担になります。

返礼品に関しては、各自治体の特産品など好きな物をもらえる自治体に寄付をするというのも楽しみで寄付をする方も多いかと思います。

単純に考えて、『2000円以上の価値がある返礼品をもらえたら得』ですね。返礼品は『寄付額の30%以内』という決まりがあるので、以下の計算式を頭に入れておくと便利です。

例 10万円を寄付した場合

- ①返礼品の実質価格10万円×30%=3万円

- ②ふるさと納税の実質負担額2000円

- ①−②=2万8000円

ということは、2万8000円のメリットという事が言えますね。2000円の負担で3万円分の返礼品が手に入るという事になります。

しかし、寄付額の30%以内というのはあくまでも参考値となりますので、実際には25%かもしれないし20%かもしれません。

その商品が寄付額の何%なのかは、市場で売られている値段と、その商品が寄付額の何%なのかを実際に計算する必要があります。

ガチ勢の方は細かく計算するかと思いますが、非常に面倒です!

私は値段のお得度よりも、あって困らない普段使う日用品を返礼品として選んでいます。その方が後悔しないように感じるからです。実際はトイレットペーパーやティッシュ箱、バスタオルなどを買っています。

子供がまだ小さいので、大きな荷物を持って買い物をするのが大変なので、買い物時の荷物削減やなくなると困る物などを中心に購入しています。

返礼品は色々な自治体が出しているので、見比べながら選ぶのも楽しいです。皆さんはどんな物を選んでいますか?

最後に、寄附金控除は確定申告が必要なものとして説明したのですが、ある条件を満たすと確定申告をせずとも寄附金控除の恩恵を受けられます。

それが『ワンストップ特例制度』です。色々な条件がありますが、活用できれば年度末の忙しい時期に確定申告に行かなくても良くなります。

これは嬉しいですね。申請も簡単なので、活用できる人はオススメです。私もふるさと納税をするときはこのワンストップ特例制度を活用しています。

申請も非常に簡単に出来ます。ふるさと納税をする返礼品の購入画面で、ワンストップ特例制度をするかどうかを選ぶ項目があるので、そこを選択するだけです。

その後に選んだ自治体から封書が届くので、書類の必要箇所に記入し、必要な書類を添付。その後は選んだ自治体へ送付するだけです。

最近はネットでも申請できるみたいなのでさらに便利で簡単になっています。

ワンストップ特例制度を使用する条件としては、

- 『もともと確定申告をする必要のない

給与所得者等であること』です。年収2,000万円以上の所得者や、自営業の方、医療費控除等で確定申告をするなど、別件で確定申告をする場合は、同時に寄付金控除を申請する必要があります。 - 『1年間の寄付先が5自治体以内であること』です。注意点として1つの自治体に複数回寄付をしても、カウントされる自治体数は1つになります。なので、寄付した回数ではなく、寄付する自治体数でカウントされると覚えておいて下さい。

- 『申し込みのたびに自治体へ申請書を郵送していること』です。当たり前ではありますが、同じ自治体に複数回寄付をした場合も、その都度申請書を提出する必要があります。

返礼品によって寄付額も変わりますし、購入時期がずれることもあるので、1回の寄付に対して1回申請をするようにしましょう。

これら3つの条件をクリアしていれば、ふるさと納税で確定申告をしなくても大丈夫です。便利な制度なので、利用できる方はオススメですよ(^^)

まだ始めていない人は、是非やる事をオススメします!

副業での節税方法

最近では本業の他に副業をする人も多くなってきているかと思います。

最近では国も副業を推奨する方に動いてきており、以前よりも副業をしやすい環境が整ってきているなぁと感じます。

私は副業やりたいと思っていますが、職場の副業NGや時間がなかなか取れないこともあり、まだ実践できていません。

しかし、今後もし副業にチャレンジできる時の勉強として、副業時の節税方法を学びたいと思います。同じような方がいれば、参考にしていただけると嬉しいです。

まず、大前提として副業で稼ごうと考える時は『収入』と『所得』の違いを正しく理解する必要があります。

まず『収入』ですが、これは単純に入ってくるお金のことですね。

副業で言えば売り上げ金額がそのまま収入ということになり、投資の場合は株式の売却代金などが収入となります。

次に『所得』ですが、これは収入金額から必要経費などを差し引いたものを言います。

例えば、副業で100万円稼いだとしましょう。しかし、副業に必要な消耗品や物品購入にかかった費用が30万あった場合、差し引いて100万−30万=70万円が所得ということになります。

所得税や住民税は所得を基準として計算されています。なので、節税を考えるのであれば所得を抑えることが重要な考え方となってきますね。

これは収入が同じでも、所得が低い方が税金を抑えることになるからです。

そこで、副業をする上で、税法上の必要経費のルールをしっかりと押さえておく必要があります。個人事業で副業を行うのであれば、必要経費に関する2つの基準を頭におく必要があります。

- 売上を得るための費用である

- 業務を行う上で必要な経費

この2つです。国税庁のホームページに副業をしている人に向けて必要経費の例が記載されているところがあります。これを参考にしてみて下さい。

注意点として、事業目的とプライベート目的をきっちり分ける必要があります。

例えば、飲み会のお金を支払った時に、取引先を交えていた物であれば交際費になりますが、プライベートな飲み会に関しては、当然ですが必要経費にはなりません。

お金を支払った時は、プライベートな目的のものと業務目的のものを分けて、領収書を保管しておくようにしましょう。

また、飲み会など一見すると事業目的に見えないものは、取引先との懇親会であった旨などをメモに残しておくなど、必要経費としてあとで説明できるようにしておくことも大切です。

自宅で副業をするという人も多いかと思いますが、家賃や通信費、電気代などの一部を必要経費にすることができます。

しかし、あくまでも『一部』である事に注意しましょう。仕事とプライベートを兼ねた経費を『家事関連費』と呼びますが、実は経費にできないのが原則としてあるようです。

ただし、家事関連費のうち『業務に直接必要であったことが明らかにされる場合』に限っては、必要経費にできるというルールになっているようです。どの程度を必要経費にするのか、その割合を『事業割合』と言います。この計算方法ははっきりと定められていません。

そのため自分で理屈を考える必要がありますが、安易に『とりあえず50%くらいを経費で…』とする判断は禁物となります。

例えば家賃では床面積の割合で判断するのが一般的にです。

例えば家の全床面積が100㎡で、仕事部屋の面積が10㎡であれば、家賃の10%が経費として申請できる、という計算になります。

また、別の方法では副業に使う時間に換算する方法もあるようですので、自分がどのような計算で申請するのがいいのかは、ご自分で検討してみて下さい。

そして、事業割合は支払うものの種類ごとに計算が必要となります。家賃が10%だからと言って、他の通信費や電話代金、電気代などもそのまま10%ずつ申請できるわけではありません。

それぞれで実情にあった計算方法で申請する必要があると覚えておきましょう!

副業をしている方で気になるのが、稼ぎが少ない場合は確定申告しなくても大丈夫?という事だと思います。

本書では、ボーダーラインは年間20万円の利益が出たら原則として確定申告が必要になると書かれています。そして、注意点ですが、20万円以内であれば税金の手続きは不要なのかと言われると、そうではないこともしっておきましょう。

20万円以内であれば、所得税の納税は不要ですが、『住民税の手続きは別途必要』になるようです。申請方法については住んでいる地方自治体に問い合わせるのが良いかと思います。

また、副業で稼いだ所得に関しては所得の種類によって税金の計算方法がかわります。

一般的に副業で稼いだ所得は『雑所得』という扱いになりますが、『事業所得』となる可能性もあります。

どちらの所得となるのかは明確な基準がないようですが、基本的には安定的にある程度の収益を得られるような仕事であれば『事業所得』、たまにお小遣い稼ぎをするような程度であれば『雑所得』、と言ったような認識でいいようです。

しかし、この曖昧な決まり事では判断が難しい事例も多い事からか、2022年に国税庁から通達がありました。それは『記帳や帳簿書類の保存がなければ、原則として雑所得』というものです。

厳密には、年間売り上げが300万円以下で記帳や帳簿書類の保存がない人は、雑所得と判断されるという事です。今回説明は省きますが、事業所得は青色申告などの方法で節税が可能ですが、雑所得になると青色申告ができません。

なので、節税をしようと考えている方は、日々の取引を記録して、複式簿記などで帳簿書類にまとめる必要があるということを覚えておきましょう。

投資の節税

現在の日本は少子高齢化が増え進んでおり、政府の支援(年金など)だけでは老後の生活が苦しくなってくる事が、各方面から言われています。

そこで、年金の他に自分たちでも資金を作って老後の生活の足しに出来るように、日本政府は国民の投資を後押しする制度を作りました。

それが個人型確定拠出年金(以下iDeCo)やつみたてNISAです。それぞれの口座を開設して、投資信託などの株式を長期的に運用していくものになります。それぞれで特徴が違いますので、簡単に説明していきます。

iDeCoについて

これは、個人でお金を出して作る年金、いわゆる『自分年金』というものです。

iDeCoに加入すると、毎月一定の掛け金を支払い、運用した金額を老年給付金として60歳以降に受け取ることができます。

iDeCoは節税効果が大きく、『毎年の掛け金の全額が所得控除』になります。

掛金は個人の状況によって支払える上限額が異なります。自営業者だったら月額6万8000円まで(年額81万6000円、)、会社員は支払える上限額が月額1万2000円(年額14万4000円)〜2万3000 (年額27万6000円)と幅があります。

専業主婦(夫)の場合は月額2万3000 (年額27万6000円)となります。この数値は上限額なので、自分が月々で無理のない金額を貯金する感覚です。

月々の最低掛け金は最小で5000円から始められます。仮に会社員がMAXで出来る2万3000円でiDeCoをしたとすると、年間27万6000円です。

この額に20%の所得税率と10%の住民税とした場合、8万2800円の節税に繋がります。この額はとても大きいと感じますが皆さんどうでしょうか?

今回は節税の話なので、ここで話は止めますが、退職後の受け取り方や売却後にかかる手数料などの問題がiDeCoにはあるようです。

今回はiDeCoに限らず株式の売却時にどの程度税金がかかるのか?というところにだけ少し触れますが、細かい所はまた別の書籍で機会があれば紹介したいと思います。

株式投資での売却益を得ると、利益に対して所得税として15%、住民税として5%がかかります。そして、その他に復興特別所得税という税金が0.315%加算され、合計で20.315%の税金を支払う必要があります。まぁざっくりと株で儲けが出たら20%くらいは税金で持っていかれると覚えておけばいいかとおもいます。

また、同じ金額でも働いて稼いだ所得と、株式での利益で稼いだ所得では、税金のかかり方が違ってくることも覚えておくといいかと思います。

働いてたくさん稼いでも、給与所得や事業所得、雑所得は『総合課税』という扱いになります。

日本人の平均年収は433万円程と言われており、所得税と住民税合わせて少なくとも税率は20%程となり、高収入になれば超累進課税により税率はさらに上がってきます。

一方で株式投資の売却益は『分離課税』という扱いになるようで、他の所得と合算されないという特徴があります。

なので、税率は一律で20.315%となり、いくら儲けが大きくなっても税率は上がらない仕組みになっているのです。

そして、株取引後の税金処理は昔は自分で確定申告しなければいけなかったのですが、2003年からスタートした『特定口座』という仕組みにより、株式投資をしたあとの税金の手続きは簡単になりました。

株式投資をする際に、口座を開設する必要があるのですが、その時に特定口座と一般口座のどちらかで口座開設をするかを選べます。

ここで『特定口座』を選びます。次に、『源泉徴収あり』と『源泉徴収なし』を選ぶ項目がありますが、ここで『源泉徴収あり』を選んでください。

これで納税時の手続きは全て証券口座が代行してくれるのです。この設定にしてるだけで確定申告をする必要がないので非常に時短となります。

つみたてNISAについて

次につみたてNISAについて少し紹介します。現行の制度では年間40万円までを20年間のつみたてが出来るので合計で800万円までの積立投資額が非課税になります。

購入できる商品は投資信託に限られます。非課税期間は20年を超えることはなかったのですが、最近になってNISA制度に変更がありました。それは、『2024年1月から、つみたて投資枠1800万まで可能。内成長投資枠は1200万まで可。制度は恒久的に使用可能。売却などで空いた投資枠の再利用可能。』など使用者にとってとても良い改正となりました。

しかし同時に、今後の人生設計は自分の力でやりましょうと政府からの意図があるようにも思います。

他にも細かい改正内容はありますが、とりあえず大枠だけでも抑えてもらえるといいかと思います。

節税効果で言えばiDeCoの方が高いと思います。しかし、つみたてNISAに関しては、受け取り時の税金が有利となります。

この1800万円に対しての売却益は非課税扱いとなるので、売却時して現金化した時の税金は一切かかりません。

1800万円の枠を最短で埋めようとすれば、5年かかりますが、流石に平均給与の家計では難しいと思います。

つみたてNISAは月々の積立額は家計状況によってすぐに変更できることが特徴です。家計が厳しいなどの場合は月々100円まで落とせるので、自分に合った額での積立投資が可能なのも一つの特徴です。

以上が節税効果のある株式投資に関しての簡単な紹介でした。以前からある制度だったので、マネーリテラシーの高い方はすでに始めている方も多いかと思います。

まだ初めてないという方は、iDeCoとつみたてNISAのどちらかでも始めてみてはいかがでしょうか?

私もここ数年前からどちらも始めました。初めてみた感覚的に、iDeCoは節税効果の高い定期預金、つみたてNISAは安定して資産を増やせる可能性が高い投資という感覚で抵抗感は少なく始められました。

やってみようか迷ってる方や少しでも株式投資に興味がある方は、ぜひはじめの一歩におすすめなので、興味があればはじめてみることをオススメします!一緒に資産を増やしていきましょう!

まとめ

今回は、小林義崇さんが書かれた『会社も税務署も教えてくれない 会社員のための節税の全て』を紹介しました。

285ページと少しボリュームはあるものの、税金初心者の私は、なるほど!と学びになることが多かったので、スラスラと読み進められました。

今回紹介出来なかったですが、確定申告に関する基本や、青色申告に関する内容、年末調整で行える控除の数々、退職後に必要になる年金・相続・贈与などの税金のあれこれなどがわかりやすく書かれています。

私は30代ということもあり、今回は自分のケースに当てはめて知っていた方がお得かなという内容に絞り紹介しました。以下に今回のまとめを書いて終わりにします。

- 税金は公共サービスへの活用などみんなでお金を出し合い支え合うために地方や国が集めてるお金

- サラリーマンは節税の基本が年末調整

- 控除を活用するには、自分で調べて申請しないといけない時代

- サラリーマンの節税の基本は所得税

- 所得税を下げれば住民税も下がる

- ふるさと納税を活用してお得に節税できる

- 副業では、家事関連費も一部経費になる

- iDeCoとつみたてNISAで資産を増やしながら節税も!

以上です。今回はお金の力で言えば『貯める』や『守る』の部類になるのかなと感じます。

実践すれば手元に残るお金が増えるので、節税した分のお金を株で運用するなり、好きなことに使うなり、自己投資に使ったりと生活の幅が広がる事は確実です。

もし本書に興味がありましたら、是非手に取って学びを深めてみて下さい。

税金…よくわからない、という方には非常に参考になる一冊だと感じました。

長くなりましたが、今回はこらにて終了です。最後で読んで頂きありがとうございました( ^ω^ )